沈绍炜、黄卓:基金投顾的价值

2023-01-18

有利于投资者从以往的追涨杀跌频繁交易,向更多元化和个性化的长期理财规划和成熟的投资理念转变。

2019年10月25日,中国证监会下发的《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》,标志着中国公募基金投资顾问业务试点工作的正式启动。

截至2022年6月底,共有60家机构获批投顾试点资格,并已经有43家机构开始了基金投顾业务,其中包括20家基金及基金子公司、20家券商和3家第三方销售机构。经过两年多的发展,截至2021年底,试点机构服务客户367万,基金投顾管理资产约980亿元,根据2022年中报显示,目前至少有三家券商的基金投顾业务规模超过100亿元。

虽然,基金投顾刚刚处于起步阶段,但是试点效果初步显现,证监会有关人士表示:“一是投资者参与感、获得感、认同感不断增强,服务居民财富管理功能日益增强;二是试点机构买方中介作用初步发挥,买卖双方制衡机制促进基金行业良性发展;三是为市场带来更多长期、专业、增量资金;四是基金投资顾问业务规范化发展内生机制初步形成,制度体系正加速完善。”

一直以来,基金行业一直存在着“基金赚钱,基民不赚钱”的现象,随着基金投顾业务的推出,越来越多的投资者参与其中,未来,希望可以通过基金投顾业务更好的改善投资者的投资体验,提高投资者的金融素养,提升投资者的投资获得感。

为什么要推出基金投顾业务?

在过去中国市场的投顾业务模式,主要以“卖方投顾”为主,投顾服务机构主要包括银行券商第三方销售机构等主要靠采用收取“代销费用”的收费模式,在基金销售或保有的过程中,抽取产品机构一定的佣金提成包括申赎费和管理费等。

根据《中国证券投资基金业年报2022》的数据:截至2021年末,中国公募基金各个销售环节产生的费用合计高达1910亿元,而基金公司计提的基金管理费(剔除尾随佣金后)仅为1020亿元。

以此分析,销售机构在销售环节提取的基金交易费用几乎为对基金公司核心投研能力所支付报酬的两倍。这样的收费模式从而决定了基金销售机构只有频繁让客户进行交易才能收取更多的佣金,也导致了基金销售机构“重首发,轻持营”,重视短期激励的销售行为,忽视了投资者的长期投资回报。

另外一方面,很多个人投资者由于缺乏投资经验及相关的金融知识,容易产生过度自信、交易频繁、持有时间短等非理性投资行为,从而也更容易导致亏损。

基金投顾业务的推出,就是希望改变过去的“卖方投顾”模式,让基金销售机构的投资建议以“为客户实现最大利益”为核心,做好投资者投资陪伴服务,引导客户进行长期投资理财规划,树立正确的投资理念,从而改变“基金赚钱,基民不赚钱”的现象。

基金投顾能够带来哪些价值?

基金投顾业务的推出,尤其对于个人投资者而言,可以更好的改善投资体验,从以往的追涨杀跌频繁交易向更多元化和个性化的长期理财规划和成熟的投资理念转变。基金投顾业务主要从如下几个方面改善提升投资者的投资获得感:

首先,基金投顾业务有望改变基金销售机构的“卖方投顾”模式,回归到“为客户实现最大利益”的财富管理初心,让投顾机构和客户形成一致的投资利益。

在买方基金投顾业务模式中,投顾主要站在客户的角度为客户提供投资理财建议,其投顾机构收入和客户的资产管理规模(AUM)挂钩,在这样的激励模式下,投顾机构和客户的利益是一致的,需要投顾不仅做好投资建议,并提供长期的投资理财服务,让客户实现资产的保值增值也才能增加客户的AUM。

其次,投资者积极参与基金投顾业务,可以更好借助金融机构的服务平台进行全方位、多角度地强化自我金融教育,提升自身的金融素养水平。

投顾机构转向以投资者利益为核心的营销理念,需要投顾机构在行业研究、财富管理及客户服务等方面具备更强的研究和服务能力,不仅为客户提供投资建议,更需要强化投资者适当性管理,践行“逆向销售”创新投资者陪伴方式,加大投资者保护力度,为客户提供长期的投资者陪伴服务及投资者教育。

而随着投资者金融素养水平的提升,也会更加认同基金投顾业务。尤其随着个人养老金业务的推出,各家金融机构在推广个人养老金业务的同时,也积极通过各种短视频直播等数字化等手段进行投资者教育和宣传,通过短频、高效、精准的投资者教育形式,更好的满足投资者学习的要求。

最后,去中心化的基金投顾模式可以为客户提供更个性化和精准化的投资理财服务。

在以前基金销售机构的“卖方投顾”模式中,无法给客户提供“千人千面”的投资理财服务。

而在基金投顾的模式中,一般基金销售机构总部或者提供服务的平台主要提供基金产品研究能力的支持及监督风险合规等,而需要由基金投顾的主理人为客户提供投资策略及陪伴服务等其他内容,每位基金投顾的主理人都可以在平台等提供的业务框架和风险合规范围内为投资者提供差异化和精准化的服务。

所以,基金投顾模式强调为客户做好投顾服务的内容不仅局限于投资管理服务,而更强调应该以客户的利益为中心提供更全面和个性化的服务。

投资者如何参与基金投顾业务?

目前,提供基金投顾服务的平台和渠道主要包括了银行券商基金公司和第三方销售机构。投资者面临着不同平台和机构的投顾服务应该如何进行选择呢?

根据毕马威的调研表明:有77.1% 的基金投顾客户在同时使用多个平台和机构的基金投顾服务。

调研发现客户使用多平台进行投资的主要原因在于想有效分散风险及无法区分不同平台机构投顾服务的差异等需求。

这也从另外一个侧面反映出,基金投顾业务才刚刚开始起步,很多客户对基金投顾的认知处于初级阶段,信任度有待进一步的提升和加强。

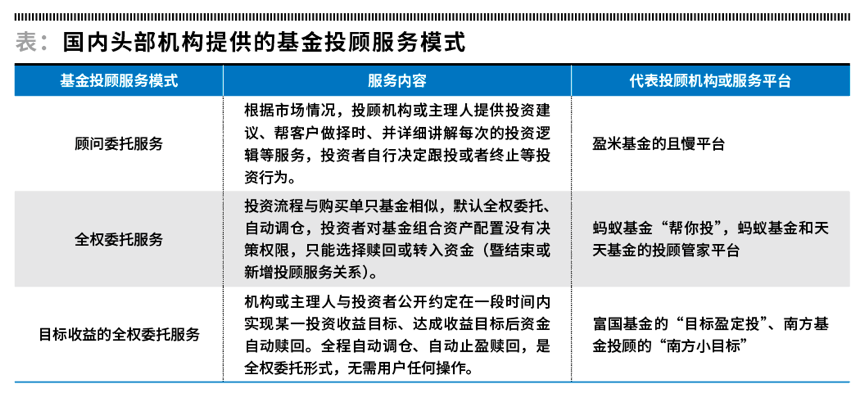

目前,国内头部的机构主要提供如下几种模式的基金投顾服务,投资者可以根据自己不同的风险偏好及情况进行投资选择。

其次,投资者除了参考基金投顾提供的策略组合以外,也需要对比选择投顾机构提供的投顾服务。基金投顾业务一大核心在于客户全流程陪伴和投教,“三分靠投,七分靠顾”,投资者可以根据不同投顾机构提供的投顾服务进行选择。

最后,投资者在参与基金投顾的过程中,也要不断的进行学习,全方位多角度地强化自我金融教育,树立正确的投资理念和提升自身的金融素养水平,这样才能更好的去甄别和选择适合自己的基金投顾服务。

目前,基金投顾业务才刚刚开始起步,大部分的投资者对基金投顾的了解处于初步阶段,从客户对基金投顾使用过程中的评价反馈也呈现出明显的“重投轻顾”的特点,而且,市场上较多的基金投顾策略数量也给投资者增加了选择的难度和困惑。除了基金投顾机构等需要加强投资者教育以外,投资者也需要不断加强自我金融教育,提升自身金融素养,增强长期投资的意识和理念,这样也有利于投资者找到适合自己的基金投顾产品。

(文章转自:证券市场周刊)

作者简介

沈绍炜,富国基金首席基金投资分析师,金融学博士。